Conferma il suo momento positivo il mercato del credito in Italia nel corso del mese di ottobre. Secondo il “Rapporto sul Credito” di Experian, global data tech company, tutte le tipologie di prodotto hanno registrato un importante incremento rispetto a settembre 2024 e allo stesso periodo dell’anno precedente.

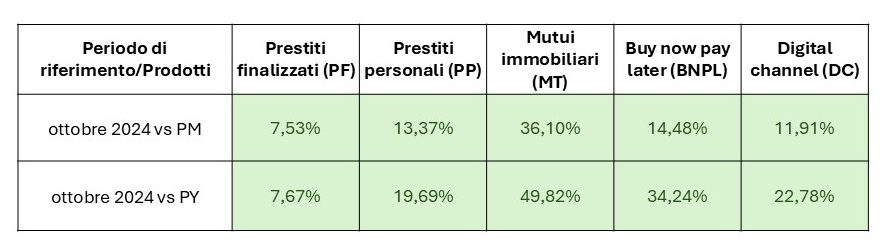

A livello nazionale, le richieste di credito sono aumentate per tutte le categorie di prodotto, confermando un trend positivo anche rispetto a ottobre 2023. In particolare, i mutui immobiliari hanno registrato una crescita significativa, con un aumento del 49,8% rispetto ad ottobre dello scorso anno, accompagnato comunque da un incremento sia delle richieste di prestiti personali (+19,69%) che di prestiti finalizzati (+7,67%). Un trend confermato anche dall’incremento mensile, rispettivamente + 13,37% e 7,53%.

Trend richieste di ottobre 2024 per prodotto (var. % vs settembre 2024 e ottobre 2023)

“I dati di ottobre certificano l’attuale momento di buona salute del credito italiano: in particolare la crescita dirompente delle richieste di mutuo si può ricondurre a un sentimento generale di fiducia da parte dei consumatori”, commenta Armando Capone, CEO di Experian Italia. “Nell’ottica nel nostro continuo impegno verso l’inclusione finanziaria per un accesso al credito sempre più agevole, con questa edizione del Rapporto siamo andati a indagare anche le richieste delle persone nate all’estero, che hanno mostrato una forte propensione al BNPL e ai prestiti.”

Nicoletta Papucci, portavoce di MutuiOnline.it, commenta: “Il sentimento generale di fiducia da parte dei consumatori è sostenuto anche dai recenti tagli costo del denaro, confermati la scorsa settimana sia dalla FED sia dalla Bank of England, a seguito del taglio di 25 punti base della BCE del 17 ottobre. Questo contesto favorevole di mercato un numero crescente di mutuatari a richiedere una surroga, che rappresenta ormai oltre il 35% delle richieste. Non stupisce che molti vogliano comparare le offerte e risparmiare sulla rata: ad esempio, chi un anno fa ha sottoscritto un mutuo a tasso fisso di 130.000 € a 25 anni con un tasso del 3,83%, oggi può risparmiare fino a 21.983 € nei prossimi 24 anni scegliendo la migliore offerta di surroga al 2,72%.”

Ottobre, il mese dei mutui! Tassi scendono di quasi 2 punti rispetto al 2023

Il tasso di interesse effettivo sui mutui a settembre 2024 tocca un nuovo minimo con 3.28%, in calo di quasi 2 punti percentuali rispetto a quello di ottobre 2023 che sfiorava il 5%. Questo dato è sicuramente decisivo e conferma un trend che ha contraddistinto tutto il 2024. Più stabile invece il tasso dei prestiti, con, per i prestiti finalizzati, segna un leggero aumento a settembre ritornando sopra l’8%.

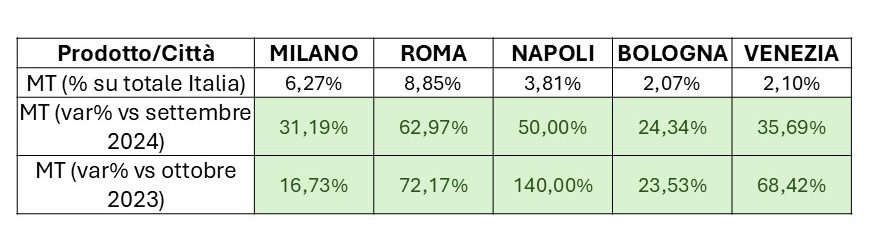

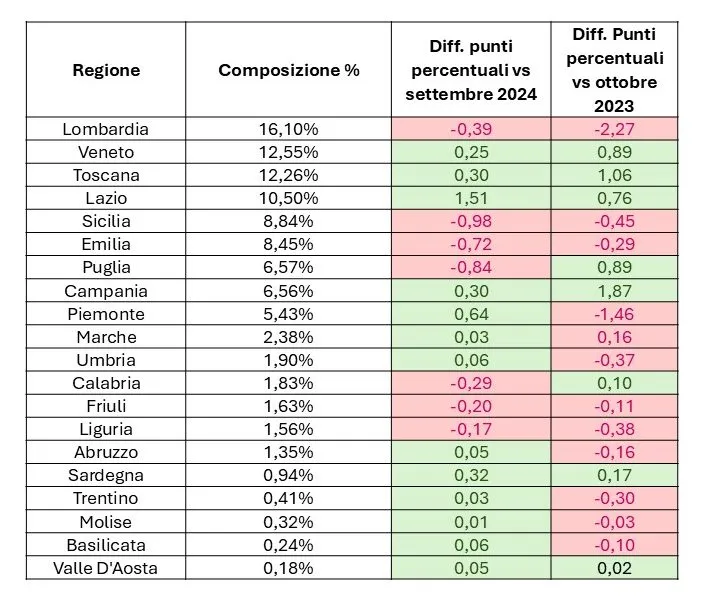

Come anticipato, il mese di ottobre ha visto i mutui in primo piano, con un incremento del 49,8% rispetto ad un anno fa e del 36,10% rispetto a settembre 2024. Non si tratta di una crescita isolata, ma di un dato che conferma il trend degli ultimi mesi, facendo registrare comunque un’importante accelerata rispetto a settembre, mese storicamente positivo per questo tipo di richieste dopo la consueta pausa estiva. Il Lazio ha guadagnato importanza nella distribuzione delle richieste di mutui, posizionandosi al quarto posto dopo Lombardia (16,10%), Veneto (12,55%) e Toscana (12,26%) raggiungendo la doppia cifra (10,50%) Un mese davvero incredibile per le richieste di mutui a Napoli che toccano un incremento del 140%!

Focus grandi città per le richieste di ottobre 2024 (var% vs settembre 2024 e ottobre 2023)

Un trend confermato anche dall’aumento delle richieste guidato dal centro sud, con un incremento, rispetto ad ottobre 2023, del 60,02% e 63,38%.

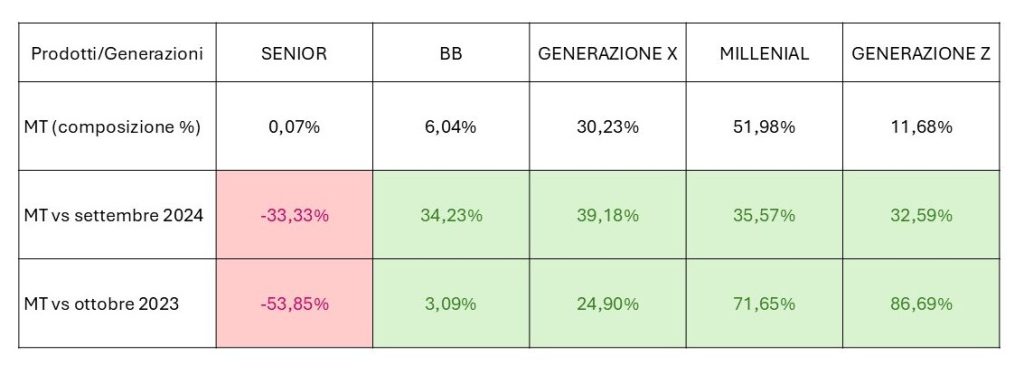

È importante sottolineare come a guidare questa crescita importante dei mutui siano stati in particolare le generazioni più giovani (Millenial e GenZ) con un incremento, rispetto ad ottobre 2023 del 71,65% e 86,69%. Queste generazioni rappresentano anche quasi i due terzi di tutte le richieste, 63,66%, rispettivamente 51,98% e 11,68%. L’importo medio delle richieste di mutuo ad ottobre 2023 si attesta a 123.590 € in crescita del 2,87% rispetto a settembre 2024, ma in flessione rispetto ad ottobre di -28,37%.

Richieste di ottobre 2024 per generazione (var. % vs settembre 2024 e ottobre 2023)

Un mese con il segno più anche per i prestiti

Ad ottobre 2024, si osserva una crescita delle richieste di prestiti finalizzati e personali in quasi tutte le aree Nielsen. Per i prestiti finalizzati abbiamo un incremento del 10,21% anno su anno del Nord Est, 9,82% Centro, 7,93% Sud e 3,60% Nord Ovest, i dati mese su mese sono più attenuati con il primo posto al Sud con un incremento del 9,03%. I prestiti personali mettono la quinta con incrementi anno su anno oltre il 20% per Nord Ovest (22,13%), Nord Est (24,14%) e Centro (20,65%), il Sud si attesta a +15,37%. Se spostiamo il focus sulla crescita mensile i risultati si attenuano con incrementi vicino al 15% per tutte le aree: Nord Ovest (13,58%), Nord Est (14,21%), Centro (13,11%) e Sud (12,23%). L’analisi generazionale conferma la Gen Z come la più attiva, con un aumento del 44,8% per i prestiti personali e del 14,8% per i prestiti finalizzati rispetto a ottobre 2023.

L’importo medio finanziato per i prestiti finalizzati è di 7.365 euro, in aumento dell’1% rispetto a settembre 2024, ma in calo del 9,4% rispetto a ottobre 2023. Per i prestiti personali, l’importo medio è di 10.413 euro, con una crescita dello 0,98% rispetto al mese precedente e un calo del 2,2% rispetto allo stesso periodo dell’anno precedente. Il BNPL continua la sua ascesa, con un +34,2% rispetto a ottobre 2023 e un +14,5% rispetto al mese precedente. La Generazione Z si conferma leader nell’utilizzo di questo strumento, con un incremento del 42,6% rispetto all’anno precedente.

Focus nati all’estero, quali sono le principali differenze?

Nella versione di ottobre del “Rapporto sul Credito” Experian introduce anche un nuovo approfondimento concentrato sulle richieste dei nati all’estero. Come possiamo osservare, i nati all’estero mostrano una particolare predilezione per il BNPL, che registra un incremento del 40,94% tra ottobre 2024 e ottobre 2023. Si rivela significativa anche, in senso opposto, la differenza nelle richieste di mutuo con i nati in Italia che registrano un +57,92%, rispetto al +33,12%. dei nati all’estero.

Trend richieste di ottobre 2024 per prodotto (var. % vs settembre 2024 e ottobre 2023)) – Nati in Italia vs Nati all’estero

Anche per i motivi di finanziamento possiamo notare delle grandi differenze tra le due categorie. I nati all’estero prediligono chiedere prestiti per telefoni cellulari (quasi la metà, 41,33%) e autoveicolo usato (19,64%) che rappresenta la seconda categoria più richiesta. Per i nati in Italia è invece l’autoveicolo nuovo la seconda richiesta che rappresenta un quarto delle richieste totali.

Confronto motivo del finanziamento per prestiti finalizzati

Rapporto sul Credito Italiano – Trends & Insights

Il Rapporto sul Credito Italiano – Trends & Insights analizza regolarmente l’andamento delle richieste di strumenti finanziari sulla base dei dati disponibili nel Sistema di Informazioni Creditizie di Experian, che raccoglie oltre 80 milioni di posizioni creditizie.

Le analisi vengono realizzate su Ascend, l’innovativa piattaforma integrata di big data e analytics recentemente lanciata da Experian.